[ad_1]

在去年利率翻了一番多之后,住宅房地产市场的表现好于大多数人的预期。 从 2022 年 7 月到 2023 年 1 月,全国价格每月都在下降(尽管每月下降幅度从未超过 1%)。 然而,价格 回升0.2% 二月里。 具有讽刺意味的是,二月是第一个月 价格同比下降,中断了创纪录的 131 个月的价格不断上涨。 现在下结论还为时过早,但似乎尽管利率很高,但住宅市场正在企稳。

不过,对于商业地产,尤其是写字楼来说,它并不是那么漂亮。

办公室衰退

早在去年十月, 我注意到 “从广义上讲,商业地产,特别是写字楼的前景并不乐观。 尤其是大型写字楼表现不佳,未来几年会遇到困难。” 原因有三个。 首先,大流行和封锁关闭了许多企业,其中许多企业永久关闭,这导致现有库存普遍恶化,办公空间需求减少。

其次,近年来在家工作变得越来越普遍,而 Covid 只是加速了这种情况。 一位著名经济学家甚至走得更远 至于说 全职办公室工作“死了”。 虽然很多公司都 强制员工返回办公室至少在部分时间里,在家工作安排的增加明显对办公空间的需求造成了下行压力。

最后,许多城市的犯罪率显着上升。 虽然犯罪问题主要影响零售业,但它也阻碍了办公室,特别是在市中心地区,由于这些地区的受欢迎程度,雇主往往会支付额外费用。 随着受欢迎程度的下降,溢价也会下降。

尽管如此,零售业(下文将进一步讨论)受到犯罪的打击最为严重,许多主要零售商在各个城市关门歇业。 值得注意的是,沃尔玛已经关闭了一半的门店 芝加哥 及其所有商店 波特兰. Target宣布它已经持续 4亿美元的损失 由于入店行窃,Walgreens 已经关闭了 10 个分店 旧金山.

说到旧金山,这三种趋势对它的打击尤为严重。 尤其是办公室,受到了打击, 作为这个图表 办公室职位空缺 旧金山标准 让人一目了然。

这并不难预测,因为 我去年注意到商业租赁的结构方式使得这几乎是不可避免的,

“我们可以肯定地知道这个问题会变得更糟的原因是商业租赁的结构方式。 与住宅或公寓单元的典型租约不同,商业租约通常为 3-5 年,有时甚至更长。

“市中心的商业地产在 2020 年之前就已经在下降,但大流行加剧了这种下降。 许多在 2017 年、2018 年和 2019 年签订租约的公司都会在这些租约中停留几年。 但所有迹象都表明,他们中的许多人在租约结束后离开。

“所以,如果你认为现在空置率很高,我建议你系好安全带。”

旧金山写字楼衰退的低谷可能会在 2025 年出现,届时 200 万平方英尺的写字楼租约将到期。 (2023年和2024年分别约为80万和120万。)

虽然旧金山的情况可能最糟糕,但全国各地的办公室都受到了影响。 世邦魏理仕笔记 那“Q1 [of 2023] 看到 1650 万平方英尺的 消极的 净吸收”(斜体是我的)。 这不完全是一个积极的迹象。

这个图表 穆迪的数据显示,在 2021 年从大流行中短暂而缓慢地复苏后,写字楼空置率再次开始上升,目前接近 20%,自 2018 年初以来增长了约 15%。此外,租金上涨已经回落在 2021 年上升之前的 Covid 期间,在通货膨胀率仍然很高的情况下开始回到零。

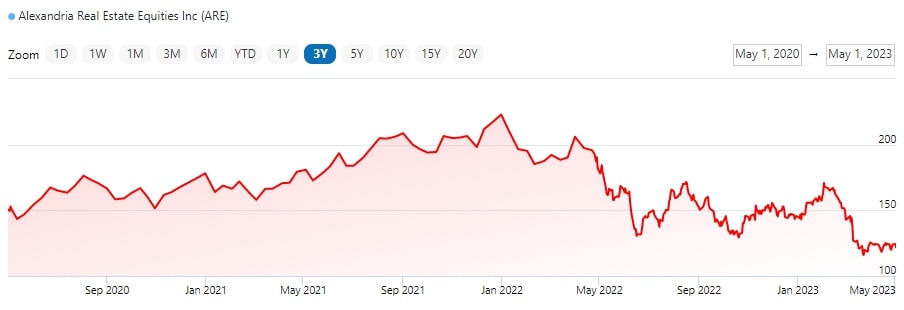

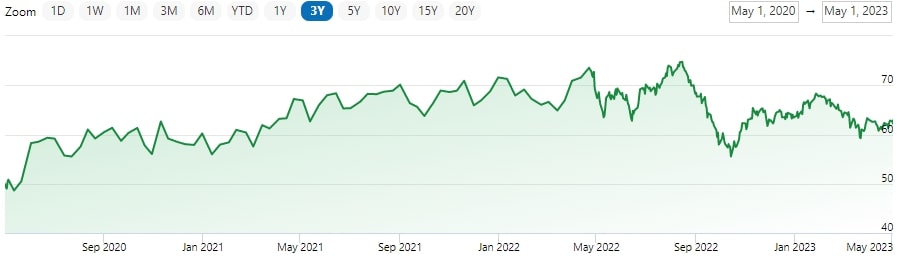

也许另一种形象化的方法是查看亚历山大房地产股票, 该国最大的写字楼房地产投资信托基金 超过两倍,在过去两年中表现出色。 至少可以说不太好。 其股价已从 2021 年 12 月的每股 223 美元的峰值几乎减半至 撰写本文时为 124.18 美元.

其他写字楼房地产投资信托基金在过去一两年也有类似表现。

不幸的是,这种趋势可能会持续一段时间。 鉴于租约的结构以及导致这种下降的三个因素(大流行病、在家工作和犯罪)的严酷现实,大流行病似乎是唯一已经结束或可能很快结束的因素。 鉴于还有 经济衰退的可能性很大 今年晚些时候或 2024 年,没有太多理由感到乐观。

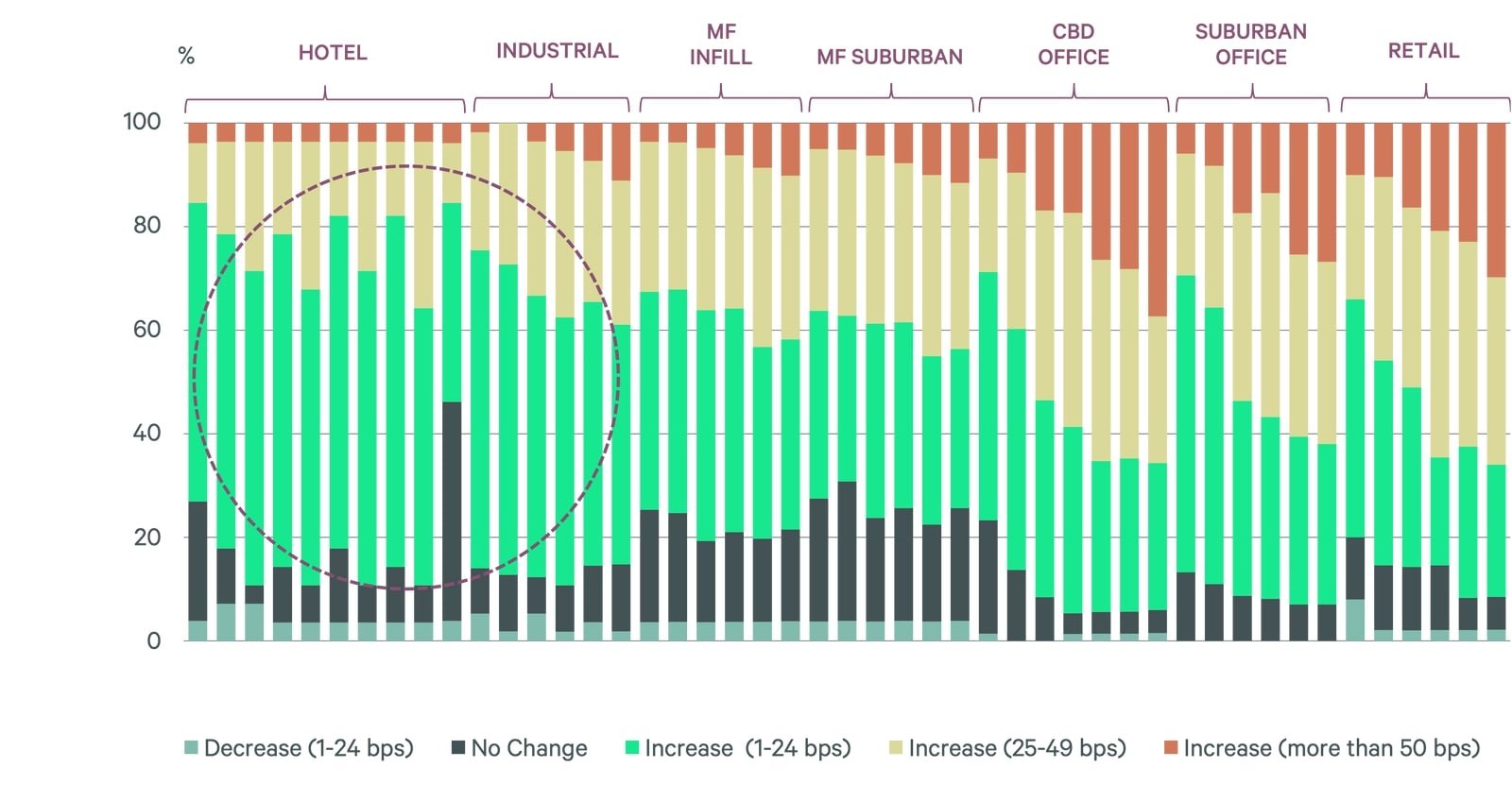

这种情况还可以从 世邦魏理仕今年年初进行的一项调查 250 名房地产专业人士。 超过一半的人预计 CBD 写字楼(中央商务区)和郊区写字楼上限利率将增加 25 个基点或更多(即此类建筑物的价格将下降)。 几乎没有人预计资本化率会下降。

唯一一个前景同样黯淡的行业是零售业。

零售业也会衰退吗?

值得庆幸的是,大流行已经结束,零售并不是可以在家里轻松完成的事情。 不幸的是,如前所述,犯罪问题对零售业的影响最大。 此外,零售业还要担心亚马逊的问题。 电子商务占零售总额的比例从 2010 年的不到 5% 增长到 2020 年的 14%, 预计到 2025 年将达到 23.5%. 亚马逊占在线零售额的 40% 以上。

此外,通货膨胀挤压了美国人的钱袋子,导致一些人减少购买。 这可能会被原始销售报告隐藏,因为例如,如果您一年和明年购买三个价值 10 美元的小部件,这些小部件的价格为 15 美元,所以您只买了两个。 这两年的销售额仍将达到 30 美元。 但通货膨胀并不一定意味着任何给定小部件的利润率都更高。

一项调查 发现与 2021 年的 64% 相比,2022 年 72% 的美国人表示在杂货店购物时“购买的物品更少”。即便如此,零售额(以美元支出计算) 在过去五个月中有四个月下降 自 2021 年初以来基本持平。

尽管如此,就空置率而言,零售业的表现远好于写字楼, 虽然不是很好. 它已经从 Covid 期间的上涨中恢复过来,但比 2018 年的水平高出近 50 个基点。在 Covid 期间租金大幅下跌后,租金一直在稳步上涨,但仍大大落后于通胀。

我们还可以查看最大的零售房地产投资信托基金,了解它们的相对表现。 房地产收入公司 在这里位居榜首,虽然 2022 年和 2023 年对它并不友好,但它仅比 2022 年 8 月的峰值下降了约 15%,比 Covid 前的峰值仅下降了 20% 多一点,远好于 Alexandria Real Estate股票。

商业地产衰退

虽然住宅房地产(包括公寓)和工业在高利率的情况下表现良好,但其他行业却没有那么幸运。

虽然我们似乎处于零售业的轻微衰退中,但写字楼却遭受了打击。

随着亚马逊和其他电子商务公司继续蚕食实体店的份额,零售业的长期前景似乎值得怀疑。 不过,至少在目前,零售业似乎在某种程度上趋于稳定。

然而,写字楼物业则是另一回事。 这些房产的情况很糟糕,而且越来越糟。 这种趋势可能需要一段时间才能逆转。

在几分钟内找到精英代理

使用 Agent Finder 与当地市场专家联系,例如 Victor Steffen、Kim Meredith-Hampton 和 Matthew Nicklin。

- 搜索目标市场,如达拉斯、坦帕或亚特兰大

- 输入投资标准

- 选择适合您需求的对投资者友好的代理商

BiggerPockets 的注意事项: 以上为作者观点,不代表BiggerPockets观点。

[ad_2]

Source link