[ad_1]

由 Nikolaos Sismanis 于 2023 年 1 月 11 日发布

公用事业小型股 VIA Renewables (VIA) 最近吸引了寻求高收益的收益投资者的目光。

继该股在 2022 年损失一半以上且目前交易价格较历史高位下跌 66% 以上后,VIA Renewables 现在的收益率高达 14.1%。

值得称赞的是,该公司连续 32 个季度保留了 0.18 美元的季度股息。

威盛可再生能源是我们数据库中高收益股票中的高风险股票。

您可以点击以下链接免费下载收益率超过 5% 的所有证券的完整列表(以及股息收益率和派息率等重要财务指标):

本文将分析威盛可再生能源。

商业概览

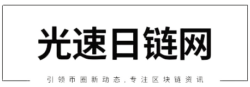

Via Renewables 曾被称为 Spark Energy,是一家总部位于休斯顿的小型零售能源服务公司,其悠久的历史可以追溯到 1999 年。

它在 19 个州和哥伦比亚特区开展业务,通过其独特的轻资产模式为住宅和商业客户提供服务。

这种方法使公司能够提供具有竞争力的价格,因为他们采购电力和天然气以满足客户的需求。

然而,VIA Renewables 不是典型的零售能源公司,因为它不自己生产能源。 相反,它管理风险并交易能源,这可能导致其结果极不稳定。

资料来源:投资者介绍

它最近一个季度也不例外,业绩从去年同期的 3470 万美元净收入逆转为 – 490 万美元的净亏损。 这是由于其价格对冲的巨额亏损。

因此,调整后的 EBITDA 下降了-31%,因为去年同期客户获取支出增加和税收优惠进一步拖累了业绩。

值得注意的是,VIA Renewables 拥有复杂且不易理解的商业模式。 管理层也没有提供任何指导。

增长前景

VIA Renewables 的收入在 2018 年达到顶峰,达到 10 亿美元。 目前的收入年化运行率已大幅下降至约 4 亿美元。

不幸的是,不包括通过收购(即有机收购)获得的客户,该公司在过去五年中一直在流失客户。

这是因为它的有机流失率超过了它的有机客户获取。 具体而言,公司2019年月度离职率平均为5.0%,2020年为4.0%,2021年为3.3%。

如果 VIA Renewables 能够成功扩大其住宅客户群,并且能够提前准确预测其客户的负荷需求并对他们的电力需求进行对冲,那么未来威盛可再生能源公司的财务状况可能会有所增长。

电力成本上升也可能有助于提高盈利能力。

尽管如此,该公司的整体增长前景完全是推测性的,几乎不可能准确预测。

有竞争力的优势

我们认为 VIA Renewables 没有任何值得注意的竞争优势。 该行业竞争激烈,MGE Energy (MGEE) 和 Otter Tail Corporation (OTTR) 等参与者争夺市场份额和有利的电价。

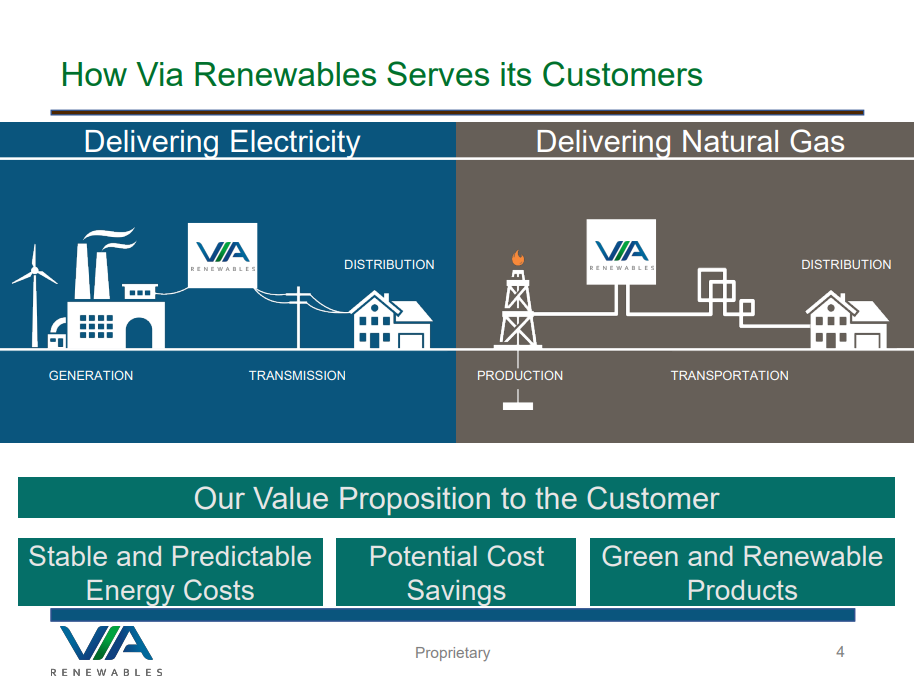

VIA Renewables 的商业模式承担着相当大的商品价格风险,这也无助于管理层加强控制。

资料来源:投资者介绍

还值得注意的是,该公司的现金储备仅为 4040 万美元,这表明管理层几乎没有犯错的余地。

幸运的是,公司没有任何直接的债务准备明年到期。

然而,如果 VIA Renewables 不能恢复产生正的和不断增加的现金流,它可能需要发行更多的股票或债务来筹集资金。 这将破坏股东价值并对未来业绩施加进一步压力。

作为该领域的小盘股,该股的波动性也往往高于大多数大盘股。 因此,它很可能在抛售期间跑输市场。

股息分析

VIA Renewables 已连续 32 个季度保持每季度 0.18 美元的股息。 这可能会给一些投资者留下公司稳定且业绩稳定的印象。

与外表相反,该公司的业绩一直不稳定和一致,预计未来将继续变化很大。

根据其目前的表现,2022财年的股息将被利润所覆盖。 尽管如此,自 2018 年以来,当收入开始下降时,股息普遍没有被利润所覆盖。

如果收入继续下降,或者公司没有有效地管理其电力对冲,则很可能会削减股息。 高达 14.1% 的收益率反映了这种情况发生的可能性很高。

最后的想法

VIA Renewables 14.1% 的股息收益率可能对一些投资者具有吸引力,而且该公司支付股息的长期一致性似乎令人放心。

尽管如此,我们认为不应相信该股的巨额股息。 由于其商业模式的性质,公司的业绩应该会继续高度不可预测,这可能会导致连续多个年度无利可图。

在现金头寸较小的情况下,一个或多个无利可图的年份应该是公司削减股息的公平基础。

这就是为什么投资者需要如此巨大的收益来补偿所有潜在风险的原因。

如果你有兴趣寻找更多适合长线投资的优质股息成长股,以下Sure Dividend数据库会有用:

国内主要股票市场指数是寻找投资理念的另一个可靠资源。 Sure Dividend 编制以下股市数据库并定期更新:

感谢您阅读本文。 请将任何反馈、更正或问题发送至 [email protected]。

[ad_2]

Source link