[ad_1]

介绍

MicroStrategy 成立于 1989 年,是一家提供商业智能、移动软件和基于云的服务的美国公司。 在三位联合创始人之一的迈克尔塞勒 (Michael Saylor) 的带领下,该公司在与麦当劳签订了价值 1000 万美元的合同后,于 1992 年取得了第一次重大成功。

在整个 1990 年代,MicroStrategy 将自己定位为数据分析软件的领导者,其收入每年增长超过 100%。 1990 年代后期开始的 dot.com 繁荣推动了公司的发展,并在 1998 年上市时达到顶峰。

尽管该公司几十年来一直是全球商业环境的重要组成部分,但直到 2020 年 8 月获得第一批比特币后,它才受到加密行业的关注。

Saylor 通过让 MicroStrategy 成为少数几家将 BTC 作为其国库储备政策的一部分的上市公司之一而成为新闻。 当时,MicroStrategy 表示,其对 BTC 的 2.5 亿美元投资将提供合理的通胀对冲,并使其在未来获得高额回报。

自 2020 年 8 月以来,该公司定期购买大量比特币,影响了其股票和 BTC 的价格。

在 MicroStrategy 首次购买比特币时,BTC 的交易价格约为 11,700 美元,而 MSTR 的交易价格约为 144 美元。 截至发稿时,比特币的价格徘徊在 22,300 美元左右,而 MSTR 在前一个交易日收于 252.5 美元。

这比 MSTR 2021 年 7 月的高点 1,304 美元下跌了 75.6%。 结合比特币的价格波动,该公司股价在过去两年中的大幅下跌促使许多人批评 MicroStrategy 的资金管理策略,甚至积极做空。

在这份报告中,CryptoSlate 深入研究了 MicroStrategy 及其持股,以确定其对比特币的雄心押注是否导致其股票目前被低估。

MicroStrategy 的比特币持有量

截至 2023 年 3 月 1 日,MicroStrategy 持有 132,500 BTC,总购买价格为 39.92 亿美元,平均购买价格约为每个 BTC 30,137 美元。 比特币当前的市场价格为 22,300 美元,MicroStrategy 的 BTC 持有量为 29.54 亿美元。

该公司的比特币是通过 25 次不同的购买获得的,最大的一次是在 2021 年 2 月 24 日进行的。当时,当 BTC 的交易价格略低于 45,000 美元时,该公司以 12.06 亿美元的价格购买了 19,452 BTC。 第二大购买发生在 2020 年 12 月 21 日,当时它以 6.5 亿美元的价格购买了 29,646 BTC。

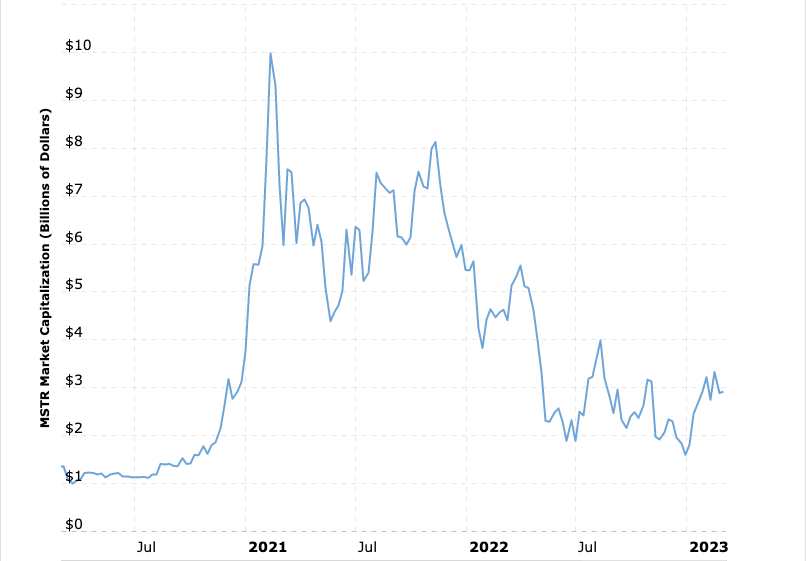

在 2021 年 11 月初比特币的 ATH 期间,MicroStrategy 持有的 114,042 BTC 价值远远超过 78.6 亿美元。 比特币在 2022 年 11 月上旬暴跌至 15,500 美元,这使该公司持有的比特币估值略高于 20.5 亿美元。 当时,所有 MSTR 股票的市值达到 19 亿美元。

正如 CryptoSlate 分析显示的那样,直到 2023 年 2 月底,MicroStrategy 的市值才与其持有的比特币市值持平。 两者之间的差异促使许多人怀疑 MSTR 是否被低估了。

然而,确定高估或低估需要的不仅仅是查看 MicroStrategy 的市值。

MicroStrategy 的债务

该公司已发行 24 亿美元的债务为其购买比特币提供资金。 截至 2022 年 12 月 31 日,MicroStrategy 的债务包括以下内容:

- 2025 年到期的 6.5 亿美元利率为 0.750% 的可转换优先票据

- 2027 年到期的 10.5 亿美元利率为 0% 的可转换优先票据

- 2028 年到期的 5 亿美元利率为 6.125% 的优先担保票据

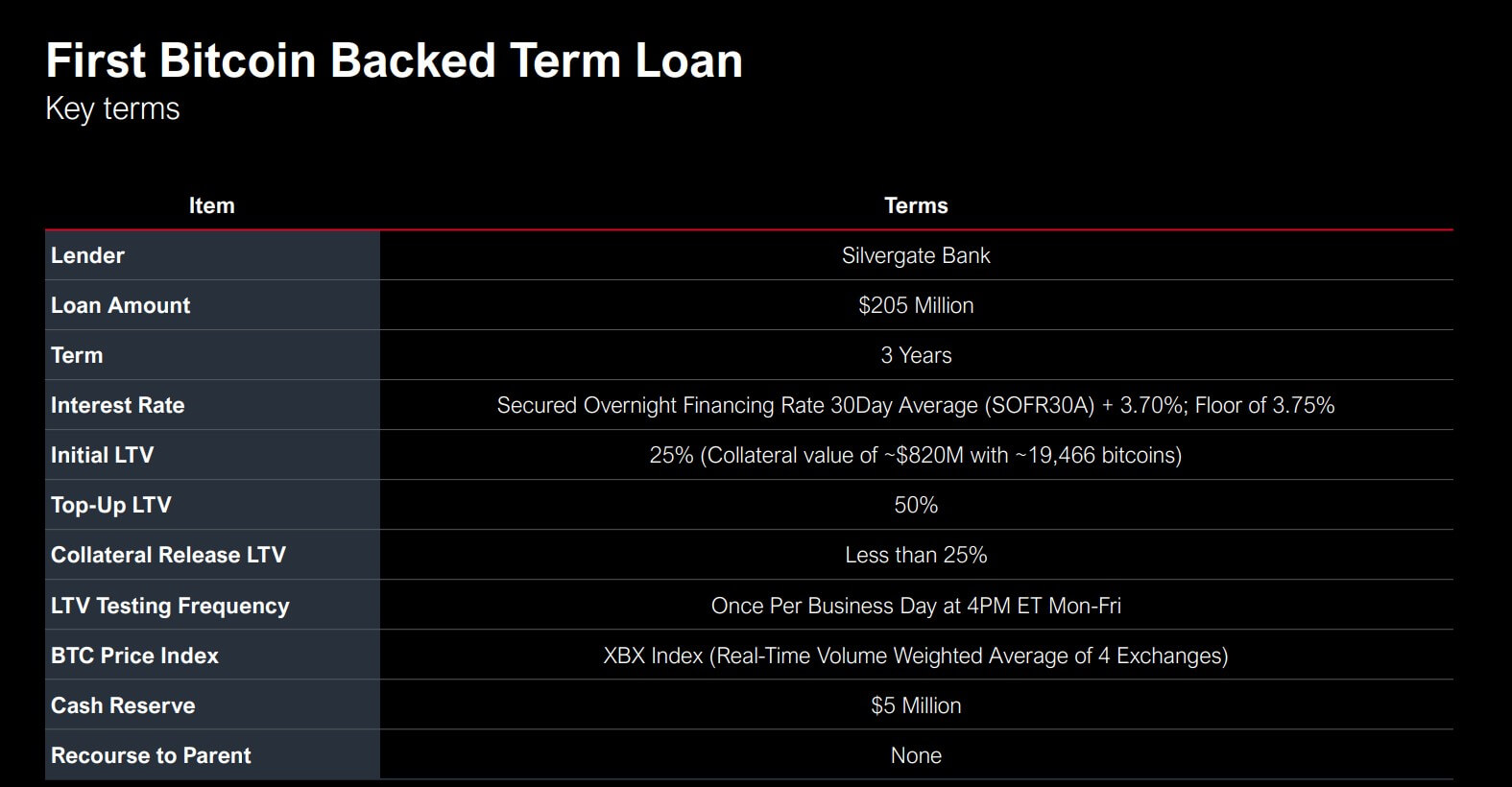

- 2.05 亿美元的有担保定期贷款

- 1090 万美元的其他长期债务

事实证明,公司在 2025 年和 2027 年可转换票据上获得的利率非常有利,尤其是考虑到最近利率上升的情况。 但是,MicroStrategy 在可转换票据上产生的收益被它在 2022 年 3 月从 Silvergate 银行获得的 205 美元有担保定期贷款所承担的风险所抵消。

该贷款以 19,466 BTC 为抵押,当时价值 8.2 亿美元,LTV 比率为 25%。 在 2025 年 3 月到期之前,贷款必须以最高 50% 的 LTV 比率进行抵押——如果 LTV 超过 50%,公司将需要补足其抵押品,以使该比率回落至 25% 或更低。

Terra 在 2022 年 6 月的崩溃导致市场波动,需要 MicroStrategy 将额外的 10,585 BTC 存入抵押品。 除了比特币价格波动之外,Silvergate 的贷款承担的浮动利率导致年化利率为 7.19%,给公司带来了巨大压力。

CryptoSlate 涵盖的最近围绕 Silvergate 的争议促使许多人担心 MicroStrategy 贷款的未来。 但是,该公司指出,贷款的未来并不取决于 Silvergate,而且该公司会 继续 即使银行倒闭也要还清贷款。

在公司持有的 132,500 个 BTC 中,只有 87,559 个 BTC 是未抵押的。 除了用作 Silvergate 有担保定期贷款抵押品的 30,051 BTC 外,MicroStrategy 还为 2028 年优先担保票据提供了 14,890 BTC 作为抵押品的一部分。 如果需要补充 Silvergate 贷款的抵押品,该公司可以动用 87,559 个未支配的比特币。

Saylor 还指出,如果比特币价格跌破 3,530 美元,公司可能会提供其他抵押品,这将触发贷款追加保证金通知。

MSTR 对比比特币

作为互联网繁荣时期最大的明星之一,MicroStrategy 的股票在扩张时期经历了剧烈波动的时期。

在 1998 年首次公开募股之后,MSTR 的价格上涨了 1,500% 以上,并在 2000 年 2 月达到了超过 1,300 美元的峰值。 在经历了标志着互联网泡沫破裂开始的惊人股价下跌之后,该公司用了十多年时间才重新回到 1998 年发布的 120 美元的股价。

在 2020 年 8 月首次购买比特币之前,MicroStrategy 的股票交易价格为 160 美元。 9 月带来了显着的反弹,将其价格推至 2021 年 2 月的新高 1,300 美元。

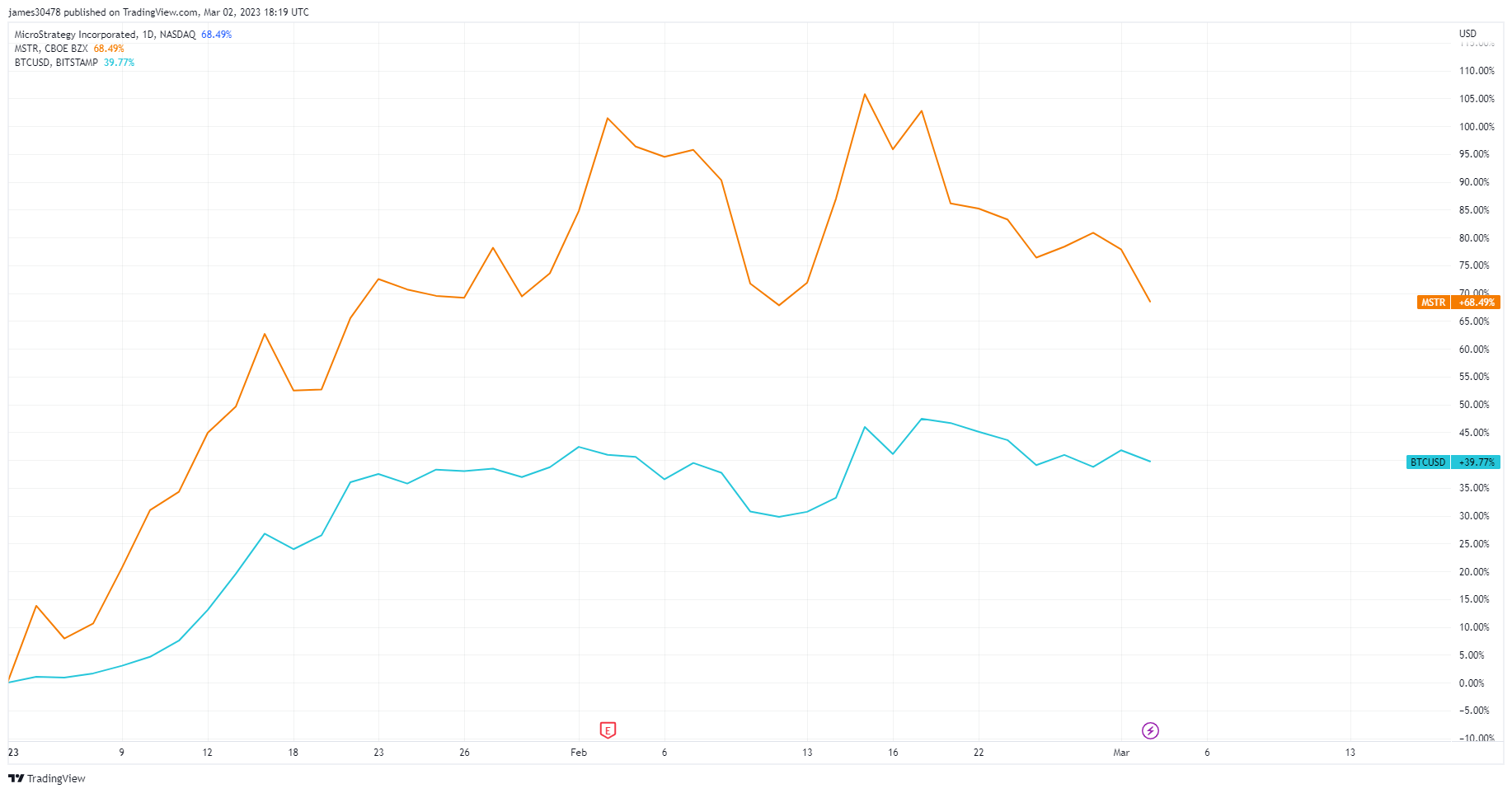

从那时起,MSTR 公布了与比特币价格走势的显着相关性,该公司的业绩现在与加密货币市场挂钩。

自今年年初以来,MSTR 上涨了 68% 以上,表现优于 BTC,后者的价格涨幅略低于 40%。

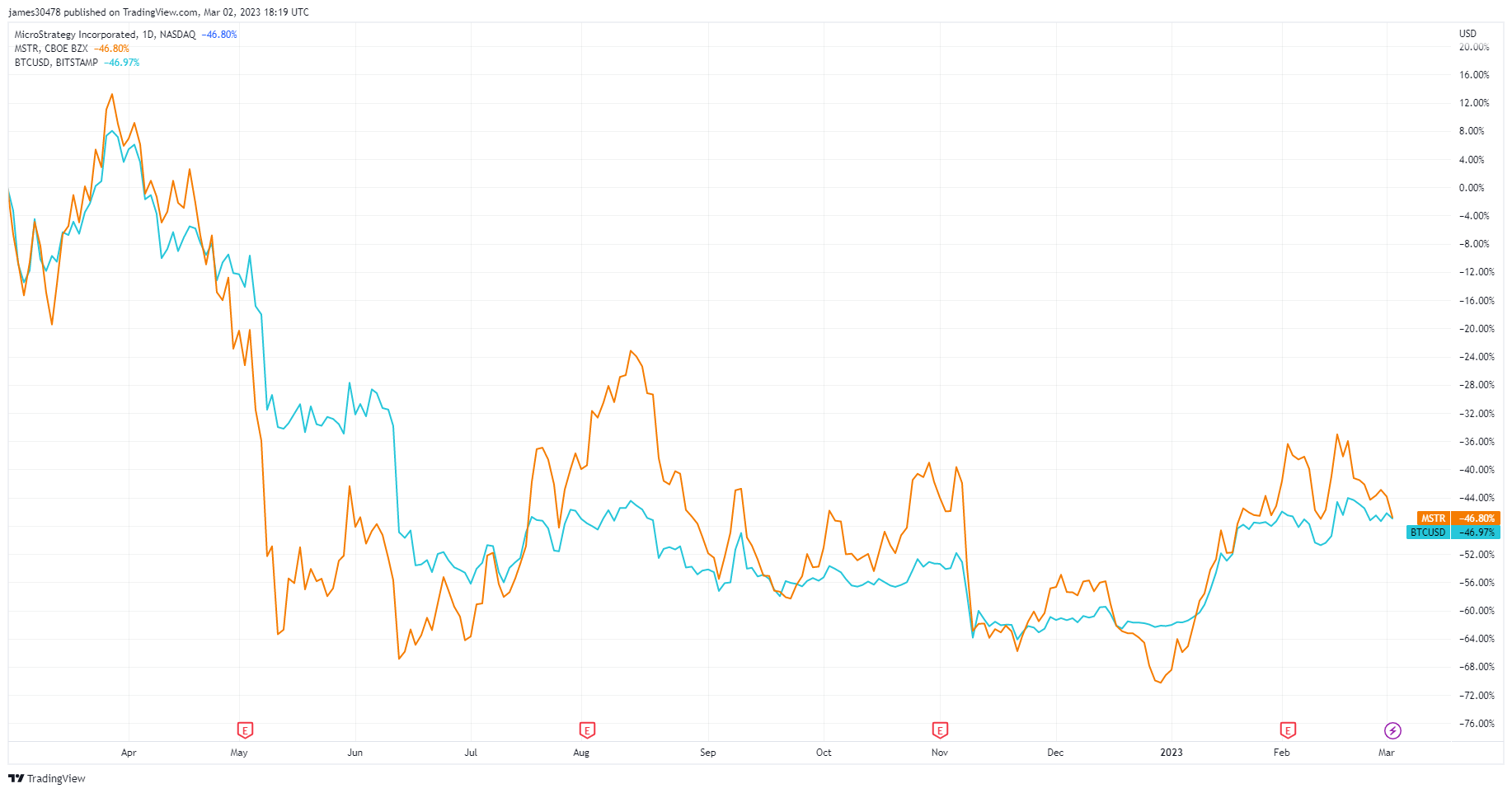

MSTR 在一年内跟踪比特币的表现,两者均下跌 46%。

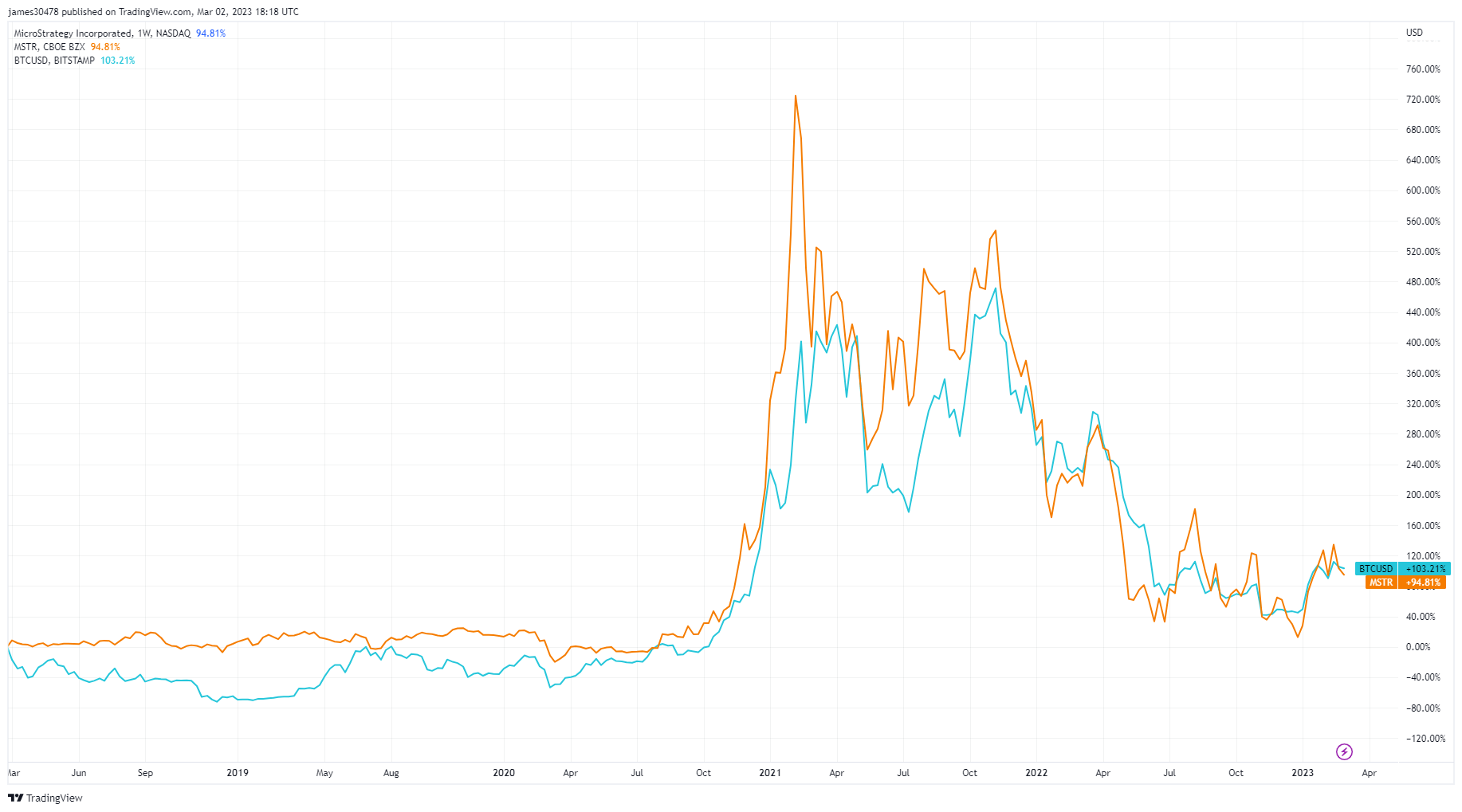

缩小到五年的时间框架显示了性能之间的显着相关性,BTC 的性能略高于 MSTR,增幅为 103%。

然而,MSTR 的市场表现经常被 MicroStrategy 不断恶化的财务报表所掩盖。 截至 2022 年第四季度末,该公司报告的运营亏损为 2.496 亿美元,高于 2021 年第四季度的 8990 万美元。这使该公司 2022 年的总运营亏损达到 14.6 亿美元。

会计难题

凭借 2022 年 14.6 亿美元的运营亏损、可能需要重新抵押的高风险贷款,以及其背后动荡的加密货币市场,MicroStrategy 看起来当然没有被高估。

然而,该公司报告的经营亏损可能会混淆其盈利能力。 也就是说,美国证券交易委员会要求公司将其比特币持有量的未实现季度损失报告为减值损失。 根据 MicroStrategy 的比特币会计处理,该公司的减值损失增加了其经营损失。 这意味着比特币市场价格的负面变化在 MicroStrategy 的季度报表中显示为重大损失,即使该公司尚未出售该资产。

2022 年 12 月 31 日,该公司报告其全年持有的比特币减值损失为 21.5 亿美元。 该公司报告税前营业亏损为 13.2 亿美元。

结论

鉴于 MSTR 与比特币表现的相关性,牛市反弹可能将该股推回 2021 年的高点。

传统金融市场历来难以跟上加密行业的快速增长步伐。 加密货币市场已经习惯的那种波动,无论是正面的还是负面的,在股票市场中仍然很少见。 在类似于将比特币带到其 ATH 的牛市反弹中,MSTR 的表现可能会大大优于其他科技股,包括大型 FAANG 巨头。

然而,虽然 MSTR 的增长可能会模仿加密市场的增长,但该公司的股价在未来几年内不太可能出现任何大幅波动。 如果 MicroStrategy 继续偿还债务,它将非常有能力在未来十年内从加密市场中获益。

它长期以来的声誉可能使其成为机构接触比特币的首选代理,从而创造持续高位购买压力的需求。

[ad_2]

Source link